Du willst in Aktien investieren – aber wie gehst du am besten vor? Kaufst du deine Lieblings-ETFs oder -Aktien und hältst sie für Jahre? Oder versuchst du, klug ein- und wieder auszusteigen, je nach Marktlage? Genau hier stehen sich zwei Ansätze gegenüber: die Buy and Hold Strategie und das sogenannte Market Timing.

Beide verfolgen das Ziel, dein Vermögen zu vermehren – aber auf völlig unterschiedliche Weise. In diesem Artikel erfährst du, welche Strategie langfristig erfolgreicher ist, welche Risiken sie mit sich bringen – und was für dich persönlich besser passt.

Was ist Buy and Hold?

Die Buy and Hold Strategie (übersetzt: „kaufen und halten“) ist ein Klassiker unter den Anlagestrategien. Sie bedeutet: Du kaufst Aktien oder ETFs und behältst sie über viele Jahre – ungeachtet von Kursschwankungen, Krisen oder Hypes.

Diese Strategie basiert auf einem einfachen Prinzip: Langfristig steigen Märkte. Wer breit gestreut investiert und genug Zeit mitbringt, profitiert in der Regel von steigenden Kursen und Zinseszinseffekten.

Wer 2003 in den MSCI World investiert und bis 2023 gehalten hätte, hätte – trotz Finanzkrise und Corona – über 300 % Rendite erzielt.

Die Vorteile von Buy and Hold

- ✔️ Weniger Stress: Keine ständigen Marktanalysen oder Verkaufsentscheidungen nötig

- ✔️ Geringe Kosten: Weniger Transaktionen = weniger Gebühren und Steuern

- ✔️ Zeitersparnis: „Set it and forget it“ – nach dem Kauf einfach laufen lassen

- ✔️ Historisch gute Renditen bei breiter Streuung (z. B. Welt-ETFs)

Die Nachteile von Buy and Hold

- ⚠️ Kein Schutz vor temporären Kursverlusten

- ⚠️ Emotional herausfordernd in Krisen (z. B. 2008 oder 2020)

- ⚠️ Passivität kann trügerisch sein – es erfordert Vertrauen und Geduld

Wer die Buy and Hold Strategie verfolgt, sollte breit streuen – z. B. mit ETFs auf den MSCI World, S&P 500 oder All Country World Index (ACWI).

Was ist Market Timing – und warum ist es so schwer?

Market Timing ist der Versuch, den besten Zeitpunkt für Kauf und Verkauf zu finden – also möglichst „günstig einsteigen“ und „rechtzeitig wieder aussteigen“. Ziel: Verluste vermeiden und Gewinne maximieren.

Das klingt logisch – ist aber in der Praxis extrem schwer umzusetzen.

Typische Methoden des Market Timing

- 📉 Auf Trends, Charts oder Signale achten (technische Analyse)

- 📰 Auf politische oder wirtschaftliche Ereignisse reagieren (Makroanalyse)

- 🧠 Eigene Einschätzungen oder „Bauchgefühl“

Studien zeigen, dass selbst Profi-Investoren selten dauerhaft richtig liegen. Die meisten Market Timer verpassen die besten Tage am Markt – was enorme Rendite kostet.

Warum Market Timing so riskant ist

- ❌ Märkte sind kaum vorhersehbar – auch nicht mit News oder Charts

- ❌ Emotionen wie Angst & Gier führen oft zu Fehlentscheidungen

- ❌ Wer „rausgeht“, muss auch den Wiedereinstieg perfekt treffen

- ❌ Hohe Transaktionskosten und Steuerfallen durch häufige Umschichtungen

Market Timing erfordert Disziplin, Erfahrung und meist ein professionelles Setup. Für Privatanleger ist es oft mehr Stress als Nutzen.

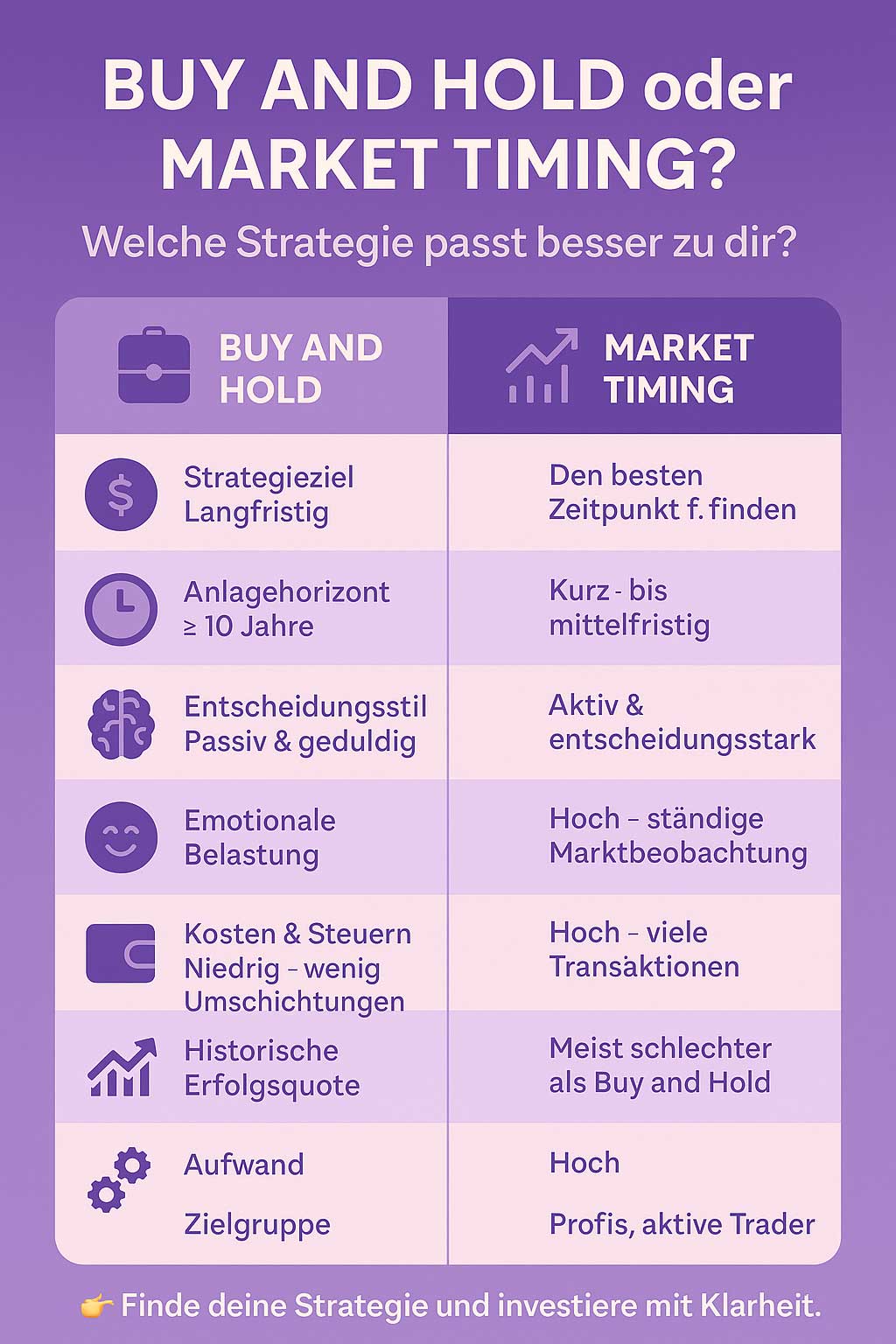

Buy and Hold vs. Market Timing: Der direkte Vergleich

Beide Strategien verfolgen das Ziel, dein Kapital zu vermehren – aber sie könnten unterschiedlicher nicht sein. Hier findest du die wichtigsten Unterschiede auf einen Blick:

| Kriterium | Buy and Hold | Market Timing |

|---|---|---|

| Aufwand | Sehr gering – passiv | Hoch – ständig aktiv |

| Emotionaler Stress | Gering – keine ständigen Entscheidungen | Hoch – Angst vor Fehlentscheidungen |

| Renditepotenzial (langfristig) | Sehr gut – historisch erfolgreich | Unsicher – hohe Abweichung |

| Risiko, Verluste zu realisieren | Niedrig – nur bei Verkauf | Hoch – häufige Verkäufe |

| Kosten & Steuern | Gering | Hoch |

Wer auf eine langfristige buy and hold strategie setzt, profitiert von Ruhe, Planbarkeit und oft höheren Renditen – ganz ohne Timing-Stress.

Typische Fehler beim Market Timing

Market Timing klingt in der Theorie verlockend – in der Praxis scheitern jedoch viele daran. Hier sind die häufigsten Fehler, die Anleger teuer zu stehen kommen können:

1. Emotionale Entscheidungen treffen

Viele kaufen in Euphorie (z. B. bei Rekordständen) und verkaufen aus Angst (z. B. bei Crashs). Das führt oft zu Verlusten – und genau diesen Fehler vermeidet man mit einer Buy and Hold Strategie.

2. Die besten Tage am Markt verpassen

Studien zeigen: Wer nur die 10 besten Börsentage in 20 Jahren verpasst, halbiert seine Rendite. Und diese Tage kommen oft direkt nach Krisen – also dann, wenn Market Timer oft draußen sind.

3. Zu häufiges Handeln

Viele Anleger überanalysieren, schichten um, springen zwischen Trends – und verlieren dabei Übersicht, Geld und Nerven. Buy and Hold schützt vor diesem Aktionismus.

Selbst viele Profis und Fondsmanager schlagen den Markt langfristig nicht – weil Timing über Jahre kaum funktioniert.

Wann kann Market Timing trotzdem sinnvoll sein?

Auch wenn die buy and hold strategie für die meisten Privatanleger besser geeignet ist, gibt es Situationen, in denen Market Timing funktionieren kann – aber nur unter bestimmten Bedingungen:

1. Bei klaren, extremen Marktphasen

Beispiel: Während der Corona-Panik im März 2020 oder der Finanzkrise 2008 konnten geübte Anleger mit Mut und Timing echte Schnäppchen machen. Aber das war Ausnahme, nicht Regel.

2. Mit technischem Know-how & Disziplin

Wer technische Analyse beherrscht, mit Stop-Loss arbeitet und emotionslos agiert, kann von Trends profitieren – aber das ist selten bei Privatanlegern der Fall.

3. Als Ergänzung, nicht als Hauptstrategie

Einige erfahrene Anleger kombinieren Buy and Hold mit einem kleinen „Spielgeld“-Depot für taktische Trades. Das erlaubt Lernprozesse ohne das Hauptvermögen zu gefährden.

Market Timing ist nicht grundsätzlich schlecht – aber selten erfolgreich ohne Erfahrung, Zeit und Strategie. Für die meisten ist Buy and Hold der sichere Weg.

Buy and Hold in der Praxis: ETFs, Aktien & Immobilien

Die buy and hold strategie lässt sich auf verschiedene Anlageklassen anwenden – am beliebtesten ist sie bei ETFs, Aktien und zunehmend auch bei Immobilien. Hier ein Überblick:

1. ETFs – einfach, günstig, global gestreut

ETFs (Exchange Traded Funds) sind ideal für Buy and Hold: Sie kosten wenig, streuen breit und lassen sich langfristig einfach besparen. Beliebte Indizes:

- 🌍 MSCI World: Über 1.500 Aktien aus 23 Industrieländern

- 🇺🇸 S&P 500: Die 500 größten US-Unternehmen

- 🌐 MSCI ACWI: Weltweite Aktien inkl. Schwellenländer

2. Einzelaktien – Buy and Hold mit Dividendenstrategie

Wer gezielt in Dividendenaktien investiert, profitiert von laufenden Ausschüttungen – auch wenn der Kurs mal stagniert. Wichtig: Qualität, Stabilität und Geschäftsmodell prüfen!

3. Immobilien – physisch und passiv

Auch Immobilien können Buy and Hold sein: Kaufen, vermieten, halten – und auf langfristige Wertsteigerung + Mieteinnahmen setzen. Besonders geeignet in stabilen Lagen.

Buy and Hold funktioniert auch mit REITs (börsengehandelten Immobilienfonds) – ideal, wenn du keine eigene Immobilie kaufen möchtest.

Fazit: Welche Strategie passt zu dir?

Beide Ansätze haben ihre Daseinsberechtigung – doch die Zahlen sprechen eine klare Sprache: Die buy and hold strategie hat sich für langfristig orientierte Anleger immer wieder bewährt.Wann ist Buy and Hold sinnvoll?

- ✅ Du hast einen langen Anlagehorizont (mind. 10 Jahre)

- ✅ Du möchtest wenig Zeit investieren

- ✅ Du suchst Stabilität & planbare Renditen

- ✅ Du willst Emotionen wie Gier & Angst ausschalten

Wann kann Market Timing Sinn ergeben?

- 🔍 Du hast Marktkenntnisse & Erfahrung

- 💡 Du kannst emotionsfrei & diszipliniert handeln

- 📈 Du nutzt technische Analyse oder klare Strategien

Bist du Team Buy and Hold – oder versuchst du, den Markt zu timen?

📘 Häufige Fragen zu Buy and Hold Strategie& Market Timing

🔗 Nützliche deutschsprachige Ressourcen zu Anlagestrategien

Hier findest du sorgfältig recherchierte und geprüfte Links zu renommierten Portalen & Ratgebern, die dir dabei helfen, dein Wissen rund um ETFs, Buy-and-Hold & Market Timing zu vertiefen:

- justETF: "Buy and Hold – die Anlagestrategie einfach erklärt" – Klarer Überblick über Konzept, Vor- und Nachteile sowie ETF-Umsetzung

- comdirect: "Die Buy‑and‑Hold‑Strategie: Tipps & Infos für Anleger" – Erfahrungsberichte, Rebalancing und Kostenübersicht, ideal für Einsteiger

- Scalable Capital: "Market‑Timing oder Zeit im Markt?" – Argumente, warum das 'Time‑in‑the‑Market'-Prinzip langfristig häufiger Gewinnt

- Gerd Kommer: "Warten auf einen günstigeren Aktienmarkt – funktioniert das?" – Kritische Analyse des „Buy the Dip“‑Ansatzes im Market Timing

- Sparkasse.de: "Was sind ETFs und wie funktionieren sie?" – Fundierte Einführung in Indexfonds, Renditeprofil und Kosten

- LYNX Broker: "ETF kaufen – Anleitung für Anfänger" – Schritt-für-Schritt zum ETF‑Kauf, Kostenfallen & Ersteinstiegstipps