Digitaler Euro 2025: Einfach erklärt – Funktionen, Datenschutz, Offline-Zahlungen & Zeitplan

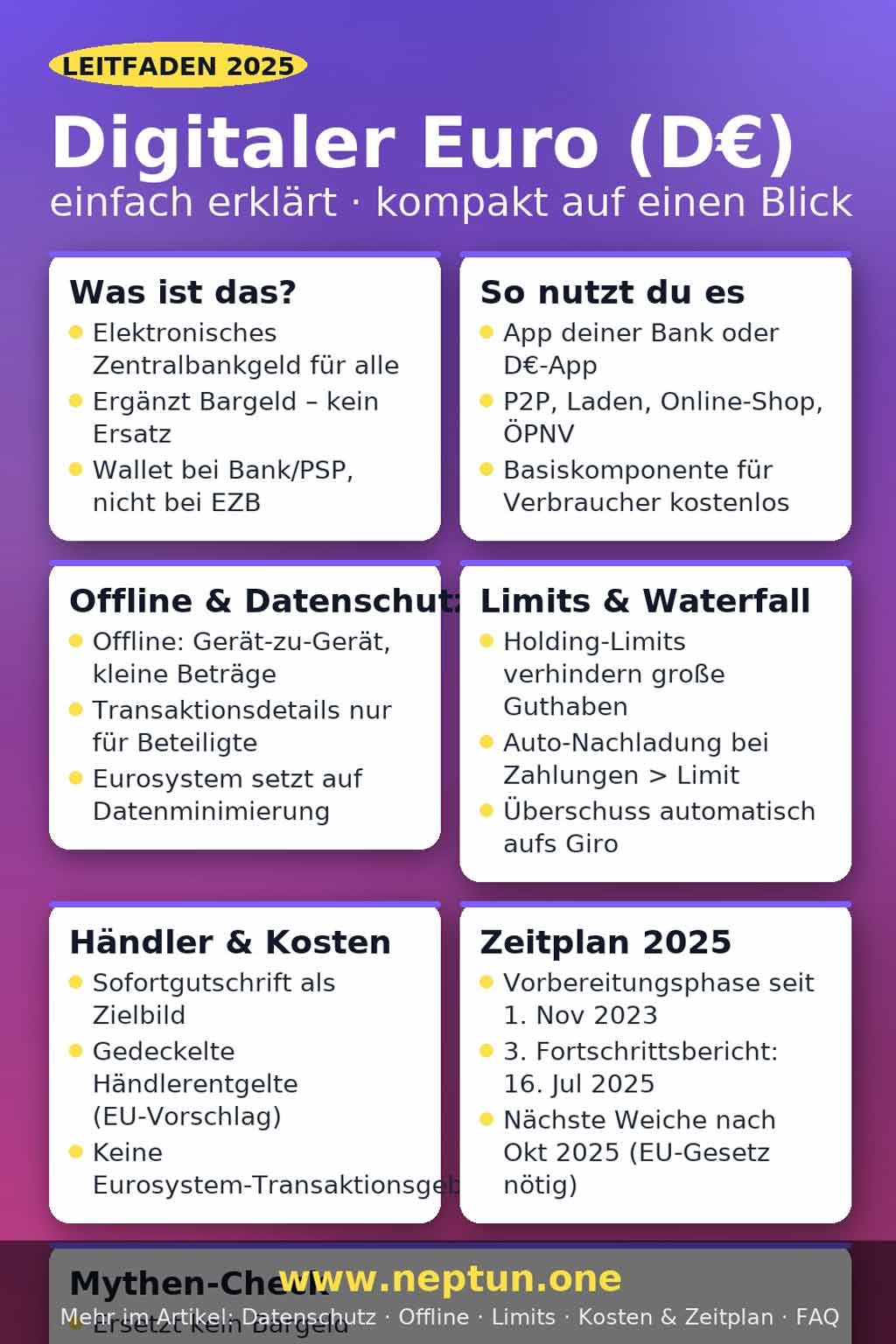

Der digitale Euro (D€) ist als zusätzliche, staatliche Bezahloption für den Alltag gedacht – nicht als Ersatz für Bargeld. Du würdest ihn über eine Wallet deiner Hausbank oder eines anderen regulierten Zahlungsdienstes nutzen – online und, perspektivisch, auch offline. Die Grundnutzung soll für Verbraucher kostenfrei sein, für Händler sind gedeckelte Entgelte vorgesehen. Über das weitere Vorgehen entscheidet der EZB-Rat nach Abschluss der aktuellen Vorbereitungsphase im Oktober 2025; eine tatsächliche Ausgabe ist zusätzlich von der EU-Gesetzgebung abhängig.

In 30 Sekunden erklärt

- Zusatz, kein Ersatz: Der D€ ergänzt Bargeld und bestehende Bezahllösungen.

- Wallet über Intermediäre: Zugriff über Bank/PSP; kein persönliches Konto bei der EZB.

- Online & Offline: Offline-Zahlungen sind geplant; Details der Offline-Transaktion bleiben „wie bei Bargeld“ privat.

- Kosten: Grundnutzung für Verbraucher kostenlos; Händlerentgelte werden gedeckelt.

- Datenschutz: Datenminimierung; für den Eurosystem-Betrieb nur stark begrenzte Daten (Pseudonymisierung).

- Zeitplan: Entscheidung über die nächsten Schritte nach Ende der Vorbereitungsphase (Oktober 2025); Ausgabe erst nach EU-Gesetz.

Dieser Leitfaden bündelt die offiziellen Eckpunkte und ordnet sie nutzerfreundlich ein.

Kapitel 1: Was ist der digitale Euro – und warum überhaupt?

Der digitale Euro wäre elektronisches Zentralbankgeld für alle, das du in ganz Euroland bei teilnehmenden Händlern und für P2P-Zahlungen nutzen könntest – zusätzlich zu Bargeld. Ziel ist eine europaweit einheitliche, hochverfügbare Bezahloption unter europäischer Governance, die Effizienz, Wettbewerb und Resilienz im Zahlungsverkehr stärkt. Die EZB betont: Grundfunktionen für Nutzer sind kostenfrei.

Wichtig: Der D€ soll Bargeld nicht ersetzen, sondern dessen Rolle in der digitalen Welt ergänzen – inkl. hoher Datenschutz-Standards und geplanter Offline-Funktion für kleine Beträge.

Kapitel 2: So funktioniert der D€ in der Praxis

2.1 Wallet & Intermediäre

Du würdest den D€ über eine Wallet deiner Bank oder eines anderen Zahlungsdienstleisters (Intermediär) nutzen. Diese Intermediäre kümmern sich um die Kundenschnittstelle, KYC/Onboarding und Services (z. B. Karten/Apps), während das Eurosystem die Geldform bereitstellt. Für dich heißt das: vertraute Apps/Banken, aber Bezahlung in Zentralbankgeld.

2.2 Online vs. Offline zahlen

Online würden Zahlungen wie heute über PSP-Infrastrukturen laufen – mit strikter Datenminimierung beim Eurosystem. Offline (z. B. im Zug ohne Netz) werden Zahlungen peer-to-peer zwischen Zahler:in und Empfänger:in validiert; die Transaktionsdetails sind dabei für niemanden sichtbar – weder für die Bank noch für die EZB. Geplant ist die Nutzung vor allem für kleinere Beträge.

2.3 Kosten & Händlerakzeptanz

Für Verbraucher ist die Basiskomponente kostenlos. Händlerentgelte sollen gedeckelt werden; das Eurosystem selbst erhebt keine Transaktionsgebühren. Ziel: europaweit attraktive Händlerkonditionen und schnelle Gutschrift, um Akzeptanz flächendeckend zu ermöglichen.

2.4 Limits & „Waterfall“ (Überblick)

Um Einlagenabflüsse zu begrenzen, arbeitet die EZB an Holding-Limits (Kalibrierung noch offen). Diskutiert wird ein „Waterfall“: Überschreitet dein Guthaben das Limit, wird automatisch aufs Girokonto umgebucht; umgekehrt könnten Zahlungen > Limit automatisch vom Giro nachgeladen werden. Konkrete Parameter legt die EZB erst nach Abschluss der Vorbereitungen und mit Blick auf die Gesetzgebung fest.

Weiter geht’s als Nächstes mit Kapitel 3: Datenschutz & Privatsphäre (online/offline) und Kapitel 4: Zeitplan 2025 → Entscheidung & Roadmap.

Kapitel 3: Datenschutz & Privatsphäre – online vs. offline

Der digitale Euro wird bewusst mit Datensparsamkeit konzipiert: Die Kundenschnittstelle (Konto/Wallet, Onboarding) liegt bei Intermediären wie deiner Bank, während das Eurosystem nur die Infrastruktur/Geldform bereitstellt. Dadurch benötigt das Eurosystem für den Betrieb stark begrenzte Daten; die EZB beschreibt dies explizit in ihren FAQs.

3.1 Was sehen Händler, Bank und Eurosystem bei Online-Zahlungen?

- Händler sehen wie heute die für die Abwicklung nötigen Zahlungsdaten.

- Intermediär (Bank/PSP) sieht die für KYC/AML und den Zahlungsdienst erforderlichen Informationen.

- Eurosystem erhält nur das technisch erforderliche Minimum (z. B. stark reduzierte/pseudonymisierte Daten), nicht deine personenbezogenen Zahlungsdetails. So ist es im EZB-Material vorgesehen.

3.2 Offline-Zahlen: „so nah wie möglich an Bargeld“

Für kleinere Beträge ist eine Offline-Funktion geplant: Zahlung „Gerät-zu-Gerät“, validiert zwischen Zahler:in und Empfänger:in – ohne Netz. Laut EZB-Blog wären die Transaktionsdetails nur den Beteiligten bekannt; die Privatsphäre sei „close to cash“.

3.3 KYC/AML: Warum du trotzdem identifiziert wirst

Die Wallet wird über regulierte Intermediäre bereitgestellt; dort gelten KYC/AML-Pflichten (wie bei heutigen Zahlungskonten). Das ändert nichts an der Privatsphäre der einzelnen Transaktion im Offline-Modus, die laut EZB gerade nicht zentral einsehbar sein soll.

3.4 Holding-Limits & Waterfall helfen auch beim Datenschutz

Das EZB-Design sieht Holding-Limits vor, um die Geldmenge im Wallet zu begrenzen. Der Waterfall-Mechanismus überweist Überschüsse automatisch auf dein Girokonto (und kann Zahlungen > Limit automatisch nachladen). Neben Finanzstabilität reduziert das die Notwendigkeit großvolumiger Datenspeicherung in Wallets.

Schnellcheck: Was heißt das für dich?

- Online: Datenschutz = Datenminimierung beim Eurosystem; Intermediär verarbeitet wie heute Zahlungsdaten.

- Offline: Zahlungen für kleine Beträge, Details bleiben unter den Beteiligten („cash-ähnlich“).

- Kein EZB-Privatkonto: Deine Wallet läuft über Bank/PSP (Intermediär).

Hinweis: „Cash-ähnlich“ bedeutet nicht absolute Anonymität in allen Lagen; rechtliche Vorgaben (z. B. AML) gelten weiterhin bei Intermediären.

Kapitel 4: Zeitplan 2025 → Entscheidung & Roadmap

Die EZB befindet sich seit 1. November 2023 in der Vorbereitungsphase. Der EZB-Rat will nach Ende dieser Phase im Oktober 2025 über das weitere Vorgehen entscheiden. Eine Entscheidung über die Ausgabe selbst erfolgt erst nach Abschluss des EU-Gesetzgebungsverfahrens.

Meilensteine (kurz)

- 16. Juli 2025: Dritter Fortschrittsbericht – u. a. Regelwerksarbeit („Rulebook“), Innovation-Plattform mit ~70 Marktteilnehmern.

- Oktober 2025: Ende der Vorbereitungsphase → Beschluss über die nächste Projektphase.

- Gesetzgebungsrahmen: EU-Kommissionsvorschlag von 2023 bildet die Basis; politische Einigung ist Voraussetzung für eine spätere Ausgabe.

4.1 Was passiert als Nächstes?

- Rulebook & Spezifikationen: Ausarbeitung der Funktionsregeln und Teilnahmebedingungen für Intermediäre/Händler.

- Experimentieren & Tests: Nutzung der EZB-Innovationsplattform mit Marktteilnehmern, Fokus auf Use-Cases (P2P, Handel, ÖPNV).

- Kalibrierung Limits/Waterfall: Technische/ökonomische Parameter werden finalisiert, inkl. Nutzer-UX.

4.2 Realistische Einordnung

Auch wenn der Projektplan zügig voranschreitet, gilt: Der Start hängt an der EU-Gesetzgebung. Die EZB betont ausdrücklich, dass über eine tatsächliche Ausgabe erst nach Abschluss des Gesetzgebungsverfahrens entschieden wird. Medienberichte und EZB-Statements verweisen zudem auf die politische Dimension (Parlament/Rat).

„Stand heute“ heißt: Entscheidung über die nächste Phase nach Oktober 2025; ein Starttermin bleibt abhängig von Gesetzgebung und operativer Umsetzungsreife.

Kapitel 5: Kosten & Händlerakzeptanz – was bedeutet der D€ im Alltag?

Für Verbraucher:innen ist die Basiskomponente kostenlos. Für Händler sind gedeckelte Entgelte vorgesehen – laut EU-Kommission sollen Gebühren nicht höher als bei vergleichbaren Verfahren (z. B. Debit oder Instant) liegen. Die EZB betont zudem: Händler könnten Zahlungen sofort gutgeschrieben bekommen, ohne zusätzliche Kosten.

5.1 Händler-Perspektive in 30 Sekunden

- Instant Settlement am Point of Sale & online (schnelle Gutschrift).

- Gebühren-Deckel auf Niveau von Debit/Instant (EU-Vorschlag).

- Pan-europäische Akzeptanz als Zielbild (Rulebook & Intermediäre).

Akzeptanz & Infrastruktur

- Rulebook in Arbeit (Funktionen/Teilnahmeregeln).

- Innovation-Plattform mit ~70 Marktteilnehmern (u. a. Händler, Banken, PSPs) testet Use-Cases.

- Wallet über Intermediäre (Bank/PSP) – vertraute Schnittstellen, Settlement in Zentralbankgeld.

5.2 Rechtlicher Rahmen & Annahmepflicht

Ob und in welchem Umfang Händler den digitalen Euro annehmen müssen, regelt das EU-Gesetzgebungsverfahren. In den Kommissions-FAQ ist u. a. vorgesehen: Händlergebühren ≤ vergleichbarer Verfahren; außerdem Ausnahmen (z. B. wenn Händler und Kundschaft vorab ein anderes Zahlungsmittel vereinbaren oder bei temporären Störungen). Finale Details hängen von der politischen Einigung ab.

5.3 Kosten-Check (heute vs. D€)

- Heute: Kartenzahlungen = Interchange/Acquiring/Netz-/Scheme-Fees, Auszahlung häufig T+1/T+2.

- D€-Zielbild: keine zusätzlichen Eurosystem-Transaktionsgebühren; gedeckelte Händlerentgelte; sofortige Gutschrift. (Konkrete Sätze kommen mit Rulebook & Gesetz.)

Merke: Für dich als Shop zählt am Ende die Summe aus Kosten pro Zahlung, Auszahlungsgeschwindigkeit und Konversionsrate. Die EZB argumentiert, dass Vertrautheit & Sofortgutschrift Conversion & Liquidity verbessern können.

Kapitel 6: Mythen & Fakten – was stimmt wirklich?

Mythos 1: „Der digitale Euro ersetzt Bargeld.“

Fakt: Der D€ ergänzt Bargeld. Die EZB stellt klar, dass Banknoten & Münzen verfügbar bleiben und der D€ eine „digitale Ausdrucksform von Bargeld“ ist.

Mythos 2: „Mit dem D€ bekomme ich ein Konto direkt bei der EZB.“

Fakt: Nein. Deine Wallet läuft über Intermediäre (Banken/PSPs). Das Eurosystem stellt die Geldform/Plattform, nicht die Endkundenschnittstelle.

Mythos 3: „Der Staat kann steuern, wofür ich den D€ ausgeben darf.“

Fakt: Der D€ wäre nicht programmierbar. Weder EZB noch Behörden setzen Verwendungs-Beschränkungen (anders als bei Gutscheinen). Optionale „Conditional Payments“ wären diensteseitig möglich – nicht als Zwang im Geld selbst.

Mythos 4: „Mit dem D€ werde ich gläsern.“

Fakt: Das Design setzt auf Datenminimierung beim Eurosystem; die Kundenschnittstelle liegt bei Intermediären. Für Offline-Zahlungen sind Transaktionsdetails laut EZB nur den Beteiligten bekannt („close to cash“).

Mythos 5: „Bank-Runs sind programmiert.“

Fakt: Das Projekt adressiert Liquiditätsrisiken mit Holding-Limits, (Reverse-)Waterfall und keiner Verzinsung des D€-Guthabens. Ziel: geringe Volumina im Wallet, stabile Einlagenbasis.

Mythos 6: „Für Händler wird das teurer.“

Fakt: EZB-FAQ: Instant-Gutschrift ohne zusätzliche Kosten; EU-FAQ: Gebühren sollen nicht über Debit/Instant liegen. Details folgen mit Rulebook & Gesetz.

Mythos 7: „Der D€ startet jetzt sofort.“

Fakt: Der EZB-Rat entscheidet nach Oktober 2025 über die nächste Phase; die tatsächliche Ausgabe hängt von der EU-Gesetzgebung ab. Offizielle Signale sprechen frühestens nach politischer Einigung (häufig genannt: 2026-Ausblick).

Kurz gesagt: Der D€ wird als zusätzliche, europäische Bezahloption gedacht – mit hohem Datenschutz, Sofortgutschrift für Händler und klaren Limits zur Stabilitätssicherung. Konkrete Parameter (u. a. Gebührenkappung, Limit-Höhen) kommen mit Rulebook & Gesetz.

Kapitel 7: Use-Cases & UX – so fühlt sich der digitale Euro im Alltag an

Der digitale Euro (D€) soll in denselben Situationen funktionieren, in denen du heute bezahlst – nur europaweit einheitlich und mit klaren Datenschutz- und Offline-Optionen. Die EZB entwickelt dafür User Journeys, UX-Guidelines und eine barrierearme App, die parallel von Banken/PSPs integriert werden kann.

7.1 Die wichtigsten Use-Cases auf einen Blick

- P2P (Geld an Freund:innen senden), Point-of-Sale im Laden, E-Commerce im Web/App.

- ÖPNV & Micro-Payments (schnelle Beträge, ggf. offline-fähig für kleine Summen).

- Rechnungen/Abos (wiederkehrende Zahlungen) und G2P/P2G (staatliche Auszahlungen/Gebühren).

- Händler-Akzeptanz europaweit skaliert – Zielbild: pan-europäische Reichweite und instantane Gutschrift.

7.2 Online vs. Offline – die UX

Online zahlst du über die App deiner Bank/PSP oder über die künftige digitale-Euro-App des Eurosystems (einheitliches Look-and-Feel). Offline validieren Zahler:in und Empfänger:in die Transaktion direkt Gerät-zu-Gerät; die Details kennen nur die Beteiligten („cash-ähnlich“).

UX-Leitplanken (offizieller Rahmen)

- Harmonisiertes UI & Accessibility-Strategie (inkl. geringe kognitive Last; EAA-Bezug).

- App-Kanäle: digitale-Euro-App und Bank/PSP-Apps; Intermediäre bleiben Kundenschnittstelle.

- Offline-Resilienz: Betrieb bei Netz-/Stromausfällen, u. a. Not-Top-up, Händler-Annahme ohne Strom (Analyse läuft).

7.3 Beispiel-Flows

- P2P offline (kleiner Betrag): Wallet vorab aufladen → Handy an Handy → Betrag bestätigen → Zahlung gebucht; keine Transaktionsdetails bei Bank/EZB.

- Kauf > Holding-Limit: „Waterfall“ lädt automatisch vom Giro nach; umgekehrt werden Überschüsse aufs Giro zurückgeführt (Kalibrierung folgt).

- Transit/ÖPNV: Tap & go – schnelle Bestätigung, Ziel: sofortige Händler-Gutschrift, Gebühren gedeckelt.

Hinweis: Konkrete Parameter (z. B. Limit-Höhen, Gebührenkappung) werden mit Rulebook & Gesetz finalisiert; Entwürfe liegen vor und werden fortgeschrieben.

Häufige Fragen

+Ersetzt der digitale Euro Bargeld?Nein – er ergänzt Bargeld und heutige Verfahren.

Der D€ ist als zusätzliche Bezahloption geplant. Die EU-Vorschläge sehen ihn ausdrücklich als Komplement zu Banknoten/Münzen.

+Brauche ich ein Konto bei der EZB?Nein – die Wallet kommt über Bank/PSP (Intermediär).

Intermediäre stellen die Kundenschnittstelle bereit; das Eurosystem liefert die Geldform/Plattform.

+Kann ich offline zahlen – und wie privat ist das?Geplant: cash-ähnliche Privatsphäre bei Offline-Zahlungen.

Bei Offline-Zahlungen kennen nur Zahler:in und Empfänger:in die Transaktionsdetails; sie werden nicht an Bank oder EZB übermittelt.

+Gibt es Limits?Ja – Holding-Limits & „Waterfall“ werden kalibriert.

Limits sollen Einlagenabflüsse begrenzen; Zahlungen über dem Limit können automatisch vom Giro nachgeladen werden („Waterfall“). Details folgen mit Rulebook & Gesetz.

+Was kostet mich das als Händler?Gedeckelte Entgelte; Ziel: sofortige Gutschrift.

Der EU-Vorschlag sieht eine Gebühren-Kappung vor; die EZB kommuniziert Instant-Settlement als Zielbild.

+Wann startet der D€?Nächste Weichenstellung nach Okt 2025; Ausgabe erst nach EU-Gesetz.

Der EZB-Rat entscheidet nach Ende der Vorbereitungsphase (Oktober 2025) über die nächste Projektphase; eine Ausgabe setzt die Verabschiedung des EU-Rechtsrahmens voraus.

Weiterführende, offizielle Links

-

EZB · Digitaler Euro – Überblick & FAQ

Projektseite mit Grundlagen, FAQ & Fortschritt.

Zur EZB-Seite -

EZB · FAQ: Datenschutz & Offline

Antworten zu Privatsphäre, Offline-Zahlungen & Intermediären.

Zu den FAQ -

EZB · 3. Fortschrittsbericht (Juli 2025)

User Journeys, App-Accessibility, Offline-Resilienz.

Bericht lesen -

EU-Kommission · Digital-Euro-Paket

Rechtlicher Rahmenvorschlag (Komplement zu Bargeld).

Zum Paket -

EZB · Datenschutz

„Close-to-cash“-Privatsphäre & Datenminimierung erklärt.

Mehr erfahren -

ERPB · Fit in the ecosystem

Händler-Reichweite, Instant-Settlement, Gebühren-Safeguards.

Folien