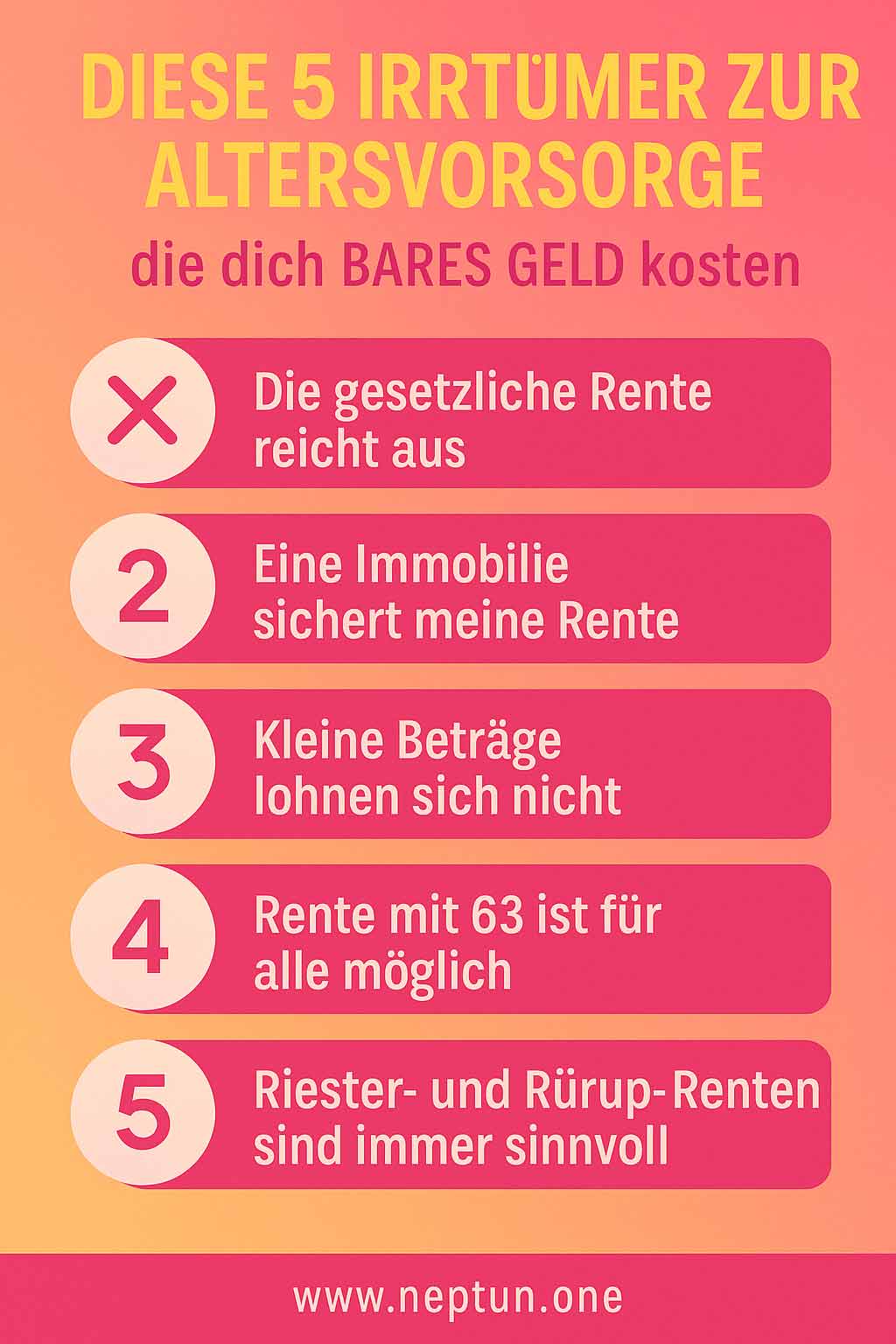

Altersvorsorge Fehler: Diese 5 Irrtümer zur Altersvorsorge kosten dich bares Geld

Viele Menschen glauben, bei ihrer Altersvorsorge alles richtig zu machen – und erleben im Ruhestand eine böse Überraschung.

Falsche Annahmen, fehlende Informationen oder blinder Glaube an vermeintlich sichere Modelle führen zu finanziellen Lücken, die sich nur schwer wieder schließen lassen.

In diesem Artikel decken wir fünf weit verbreitete Irrtümer und Altersvorsorge Fehler auf, die dich unter Umständen viel Geld kosten können.

Wenn du deine Rente clever planen willst, solltest du diese Fehler unbedingt vermeiden.

Irrtum 1: „Die gesetzliche Rente reicht aus.“

Für viele ist die gesetzliche Rente nach wie vor die zentrale Säule der Altersvorsorge. Doch was früher einmal ausreichend war, reicht heute oft nicht mehr.

Die demografische Entwicklung – weniger Einzahler, mehr Rentner – führt langfristig zu sinkenden Rentenniveaus.

Wer sich allein auf die gesetzliche Rente verlässt, riskiert eine Rentenlücke, die im Alter nicht mehr ausgeglichen werden kann.

Besonders problematisch: Viele unterschätzen, wie viel Geld sie im Ruhestand wirklich benötigen, um ihren Lebensstandard zu halten.

Unser Tipp: Nutze Rentenrechner und informiere dich über deine individuelle Vorsorgelücke. Private Vorsorge ist heute unverzichtbar.

Die Rentenlücke beschreibt die Differenz zwischen dem letzten Nettoeinkommen vor Rentenbeginn und den tatsächlichen monatlichen Rentenzahlungen. Wer sie nicht kennt und gezielt schließt, riskiert finanzielle Engpässe im Ruhestand.

Irrtum 2: „Eine Immobilie sichert meine Rente.“

Ein abbezahltes Eigenheim kann im Alter eine große Entlastung sein – aber es ersetzt keine vollständige Altersvorsorge.

Immobilien verursachen auch im Ruhestand laufende Kosten: Instandhaltung, Renovierungen, Versicherungen, Grundsteuer.

Außerdem ist Vermögen „im Haus gebunden“ – liquide Mittel fehlen oft.

Altersvorsorge Fehler: Wer plant, im Alter von Mieteinnahmen zu leben, muss zusätzlich mit Leerstand, Reparaturen und Mietausfällen kalkulieren.

Immobilien sind langfristige Investitionen – aber sie sollten nur ein Teil deiner Altersvorsorgestrategie sein, nicht die ganze Lösung.

Unser Tipp: Rechne realistisch mit allen Kosten und plane parallel eine ergänzende, liquide Vorsorgeform.

1. Letztes Nettogehalt × 70 % = gewünschte Ruhestandseinnahme

2. Gesetzliche Rente laut Renteninformation abziehen

3. Ergebnis = monatlicher Fehlbetrag („Rentenlücke“)

Irrtum 3: „Kleine Beträge lohnen sich nicht.“

Der nächste Altersvorsorge Fehler ist: Viele Menschen denken, dass sich Sparen erst ab mehreren hundert Euro im Monat lohnt – ein fataler Denkfehler.

Denn wer früh beginnt, profitiert vom Zinseszinseffekt. Selbst kleine monatliche Beträge können über Jahrzehnte ein beachtliches Vermögen aufbauen.

Wer wartet, bis er „genug übrig hat“, verliert wertvolle Zeit – und damit Rendite. Altersvorsorge ist kein Sprint, sondern ein Marathon.

Unser Tipp: Starte mit dem, was möglich ist. 25 oder 50 € monatlich sind besser als nichts – und du kannst den Betrag später jederzeit anpassen.

Irrtum 4: „Rente mit 63 ist für alle möglich.“

Nur wer mindestens 45 Beitragsjahre vorweisen kann, darf abschlagsfrei in Rente gehen. Und selbst dann hängt vieles vom Geburtsjahr und den Versicherungszeiten ab.

Wer zu früh aus dem Job aussteigt, ohne Anspruch auf die Sonderregelung, muss mit lebenslangen Abschlägen von bis zu 14,4 % rechnen.

Das kann schnell mehrere tausend Euro pro Jahr weniger bedeuten.

Unser Tipp: Lass dich frühzeitig beraten, wenn du über einen vorzeitigen Renteneintritt nachdenkst – und prüfe deine persönliche Renteninformation genau.

Irrtum 5: „Riester- und Rürup-Renten sind immer sinnvoll.“

Hohe Kosten, geringe Flexibilität und geringe Transparenz können die tatsächliche Rendite stark schmälern.

Vor allem Menschen mit schwankendem Einkommen, Selbstständige oder diejenigen mit kurzer Ansparzeit profitieren nicht immer vom Riester-Modell.

Bei der Rürup-Rente sind vor allem die Auszahlungsbedingungen und Steuerregeln zu beachten.

Unser Tipp: Lass verschiedene Szenarien durchrechnen und prüfe Alternativen wie ETFs, betriebliche Altersvorsorge oder Fondspolicen.

| Altersvorsorge Do's | Altersvorsorge Don'ts |

|---|---|

| Frühzeitig mit der Vorsorge beginnen – auch mit kleinen Beträgen | Warten, bis du „mehr Geld übrig hast“ |

| Regelmäßig Rentenlücke & Bedarf prüfen | Sich auf Schätzungen oder Bauchgefühl verlassen |

| Mehrere Säulen nutzen: gesetzlich, privat, betrieblich | Nur auf ein Vorsorgeprodukt setzen |

| Unabhängige Beratung einholen (z. B. Verbraucherzentrale) | Blind auf Bank- oder Versicherungsberater vertrauen |

| Produkte vergleichen und auf Kosten achten | Komplizierte Verträge ungeprüft unterschreiben |

| Flexibel bleiben: Strategie regelmäßig anpassen | Einmal abschließen – nie wieder drüberschauen |

Warum viele das Thema Altersvorsorge verdrängen

Altersvorsorge gilt als trocken, kompliziert und weit entfernt – ein klassisches Aufschiebe-Thema. Viele Menschen fühlen sich überfordert von Finanzprodukten oder vertrauen auf Aussagen wie „das wird schon“.

Hinzu kommt: Wer jung ist, denkt selten an das Leben mit 70. Doch gerade die Zeit ist der größte Hebel beim Vermögensaufbau – und wer zu spät beginnt, muss deutlich mehr investieren.

Es braucht deshalb mehr Aufklärung, Klartext und einfache Einstiegsmöglichkeiten – genau deshalb ist dieser Artikel so wichtig.

Altersvorsorge für Selbstständige: besonders wichtig

Wer selbstständig ist, ist oft nicht in der gesetzlichen Rentenversicherung versichert. Die Verantwortung für die Altersvorsorge liegt damit zu 100 % in den eigenen Händen.

Besonders beliebt sind hier ETF-Sparpläne, Rürup-Rente (wegen Steuerersparnissen) oder betriebliche Versorgungswerke. Wichtig: regelmäßig investieren, Rücklagen bilden, Kosten prüfen.

Viele klassische Rentenversicherungen erzielen am Ende nur eine sehr geringe reale Rendite – oft unter 1 %. Grund sind hohe Abschluss- und Verwaltungskosten. Prüfe deshalb immer, wie viel vom eingezahlten Geld am Ende wirklich bei dir ankommt.

– „Ich erbe irgendwann sowieso.“

– „Ich hab ja eine Immobilie.“

– „Ich verdiene noch zu wenig, um zu sparen.“

– „Die Politik wird das schon regeln.“

– „Ich kümmere mich später drum.“

👉 Je früher du umdenkst, desto entspannter wird dein späteres Leben.

Fazit: Altersvorsorge erfordert Eigeninitiative

Die Analyse der häufigsten Irrtümer zur Altersvorsorge zeigt deutlich: Wer sich ausschließlich auf die gesetzliche Rente verlässt oder gängige Mythen glaubt, riskiert finanzielle Engpässe im Ruhestand. Eine vorausschauende Planung und das frühzeitige Ergreifen von Maßnahmen sind unerlässlich, um den gewohnten Lebensstandard im Alter zu sichern.

Es ist wichtig, sich umfassend zu informieren, individuelle Bedürfnisse zu berücksichtigen und passende Vorsorgestrategien zu entwickeln. Dabei sollten sowohl staatlich geförderte Modelle als auch private Anlageformen in Betracht gezogen werden. Eine regelmäßige Überprüfung und Anpassung der Vorsorgepläne an veränderte Lebensumstände trägt zusätzlich zur finanziellen Sicherheit bei.

Letztlich liegt es in der Verantwortung jedes Einzelnen, aktiv für die eigene Zukunft vorzusorgen und verbreitete Irrtümer zu vermeiden.

Häufige Fragen zur Altersvorsorge

Weiterführende Quellen & Ressourcen

- MM Warburg – Altersvorsorge: Fünf Fehler, die Sie vermeiden sollten

- ING – 7 typische Fehler bei der Altersvorsorge

- FOCUS Online – 10 häufige Irrtümer bei der Altersvorsorge

- Die Versicherer – 10 Fehler bei der Altersvorsorge, die Sie jetzt vermeiden sollten

- Handelszeitung – Die 5 häufigsten Fehler in der Altersvorsorge